Ingenieria para Abogados y Economistas: Cómo leer un Balance (y 2)

Habrá más ocasiones en este Manual para AEs para señalar las diferencias entre los Balances técnicos y los económicos. Acogiéndome a la capacidad de todo autor de una obra literaria para conducir su razonamiento entre piruetas mentales sin que exista posibilidad de oposición, incorporo ahora, para su análisis conjunto, los Balances presentados por una compañía de éxito en su momento, Lehman Brothers, en los años 2003 a 2007.

Puede objetarse que mi baraja tiene las cartas marcadas, puesto que Lehman Brothers (para los amigos, LEH) ha protagonizado la mayor debacle financiera conocida hasta el presente, cuyos destrozos aún estamos recogiendo en toda la economía mundial.

Pero no voy a utilizar estos Balances más que como soporte acerca de las diferentes lecturas que hacen de las mismas cifras los ingenieros y los economistas, según que se refieran a unidades monetarias o físicas. Más aún: los más refinados especialistas pueden ser sorprendidos recomendando encarecidamente técnicas y procedimientos que no usan en sus propias compañías.

Es la versión del dicho de que en casa del herrero, cuchillo de palo, pero mejorada. En casa del herrero, la cubertería es de plata, pero la forja está apagada, porque el herrero se fue de picos pardos.

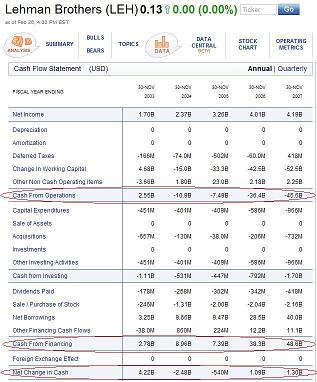

Los ingresos netos (net income) de LEH no han parado de crecer en el período. La situación parece óptima. Todo empresario está contento de ver que las cosas le van bien, y los ingresos son un buen síntoma. Los economistas han estudiado, con todo, que un crecimiento desproporcionado es una forma de morir de éxito, pues los costes -sobre todo, financieros, si no se puede conseguir la financiación por la vía de los proveedores o de los clientes- pueden ahogar la economía del negocio más boyante, haciéndolo pasto de los tiburones y los buitres (según el medio en que se mueva).

También han estudiado los economistas que una de las maneras más ridículas (y criminales) de montar un negocio es haciendo que los intereses comprometidos para los prestatarios de dinero sean soportados con el capital de los recién llegados. Es el timo de la pirámide que, como toda propuesta basada en el crecimiento infinito de recursos, acaba rompiéndose con estrépito, y que, sin embargo, es persistentemente utilizada por visionarios del movimiento continuo, y trasladada, con pasajero éxito, al papel, a las Bolsas y a los bolsillos de los jetas desde los de los incautos, en el flujo, este sí eterno, de la desvergüenza contagiosa.

LEH crecía en ingresos, pero no acertaba a generar cash (caja) con todo ese volumen de operaciones, caminando cada vez más hondo hacia la zona de pérdidas, anunciando victorias continuadas en su gestión, coreadas con aplausos interesados. Cualquiera que hubiera mirado las cifras olvidándose de que se trataba de un Balance económico, hubiera detectado el fallo.

Por que los resultados de las operaciones de inversión (cash from investing), esto es, las relacionadas con la valoración del flujo de materiales, eran negativos. La única partida que le estaba proporcionando beneficios era la de cash from financing (caja proveniente de la financiación). Es decir, la forma que los gestores había elegido para compensar la caída del cash flow que importaba era prestar más o más dinero a negocios ajenos. "Ya me lo devolverás", era el motto, aplicando el esquema de la pirámide (o el timo de la estampita, en versión ingeniería financiera) pero no acertaban a rentabilizar los proyectos propios.

Los ingenieros siempre nos hemos negado a llamar ingeniería financiera a estos inventos. Tenemos muchas razones. Los que hemos sido responsables, por ejemplo, de la gestión de una empresa de aguas, estamos acostumbrados a oir, incluso de los representantes políticos, cuando llueve intensamente: "Estarás contento, esto es dinero que entra en caja". Nos ha parecido siempre una broma de mal gusto, que nos llevaba hasta la saciedad a explicar a nuestros interlocutores la difícil conversión de m3 a unidades monetarias de uso corriente: entre medias hay operaciones de captación, represado, aducción, potabilización, análisis químico y biológico, distribución, reparación de infraestructuras, inversión en otras nuevas, medida de consumos, facturación cobro, etc. (ah, sí,y financiación) y todo con una limitación sustancial: no se puede forzar el consumo de un bien escaso, sino que la prioridad está en controlar que no se despilfarre.

Claro que esto lo saben bien todos los economistas. Imagínese que un responsable de una explotación minera o de una fábrica metalúrgica hiciera sus previsiones de producción desproporcionadamente crecientes, sin tener en cuenta, no ya la posibilidad de que el mercado las absorba, sino los costes de materiales, personal, maqinaria y, por supuesto, financiación. Se le tiraría al cuello el Departamento económico (cuyo jefe, posiblemente, pasaría en breve a ocupar la gerencia general).

0 comentarios